Marché de l'optique 2015

Ces données sont extraites du hors-série Bien Vu « Les chiffres du marché 2016 ». Pour le commander, cliquez ici.

Ces données sont extraites du hors-série Bien Vu « Les chiffres du marché 2016 ». Pour le commander, cliquez ici.

Sommaire :

Restructurer et se diversifier pour renouer avec la croissance

Chiffre d’affaires et nombre de points de vente

Contactologie : un marché en baisse

Le modèle économique des magasins s’améliore

Le parc de magasins se renouvelle

Une stabilisation des ventes e-optiques

L’audio : un secteur en pleine croissance

Restructurer et se diversifier pour renouer avec la croissance

Avec une croissance de 2,9% en 2015, le marché de l’optique confirme sa reprise et dépasse le rythme moyen de croissance annuelle de ces 10 dernières années situé aux alentours de 2%. Une tendance qui s’installe dans un secteur en pleine restructuration. Pour preuve : le parc de magasins s’est réduit de 46 points de vente en 2015 amorçant ainsi une baisse inédite.

Cette croissance s’est accompagnée d’une consolidation de l’activité en magasin. La gestion y a été optimisée : les trésoreries enregistrent une hausse de 11% sur 2015, les charges de personnel ont été réduites (-0,5%) et le taux de loyer se situe désormais entre 5% et 12%.

Par ailleurs, la relation client est toujours privilégiée, la fidélité des consommateurs constitue la ressource et le premier capital de la profession. Ainsi, d’après un sondage Bien Vu-Gallileo de 2016, 63% des porteurs seraient fidèles à leur opticien. Les moteurs de cette fidélisation ? L’accueil et le conseil au sein du magasin sont les raisons les plus souvent mises en avant, de même que la confiance des clients envers le professionnel lui-même.

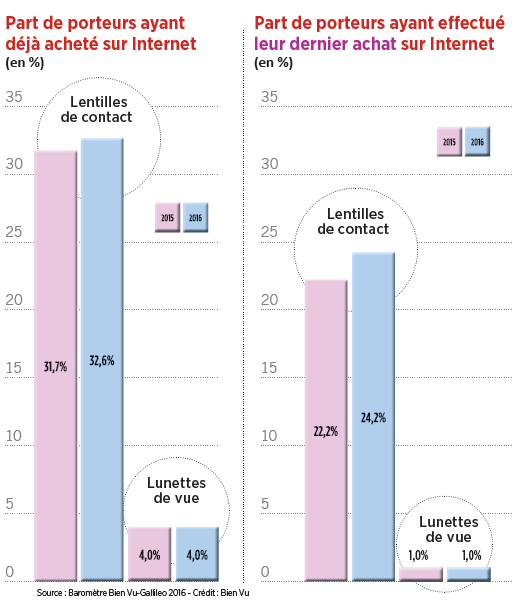

L’activité en hausse doit cependant faire face à la concurrence. Soumis aux lois du marché, le secteur s’est transformé en l’espace de quelques années avec le développement des sites e-optique, des réseaux de soins et l’entrée de nouveaux acteurs, comme les pharmaciens. Conséquence une stabilisation des ventes : les ventes en ligne de lunettes n’ont pas progressé en 2016, et celles de lentilles ont même ralenti, selon le baromètre Bien Vu-Gallileo.

Cependant, la fuite des clients ne constitue pas le principal défi auxquels sont confrontés les opticiens. Ils doivent tenir compte du ralentissement de la consommation d’optique, dû au pouvoir d’achat des clients. La décision de renouvellement repose de moins en moins sur l’envie : le pourcentage des porteurs qui change par goût - et non par nécessité - baisse de 22,1% entre 2013 et 2016 tandis que celui des porteurs qui attendent 4 ans ou plus pour renouveler leur équipement progresse de 22,2%.

Pour pallier ces problèmes, les professionnels mettent en place une optimisation de l’offre et une diversification vers des créneaux complémentaires et porteurs, notamment par une valorisation des solaires et un renforcement de l’expertise en lentilles de contact. Une diversification qui se joue également au niveau de l’activité avec l’essor des examens de vue en magasin. Pour accompagner un pouvoir d’achat qui s’annonce de plus en plus contraint à l’avenir, les opticiens innovent à travers des propositions de financement plus adaptées aux porteurs. Ils s’inscrivent de cette manière dans une prise en charge de plus en plus globale et intégrée.

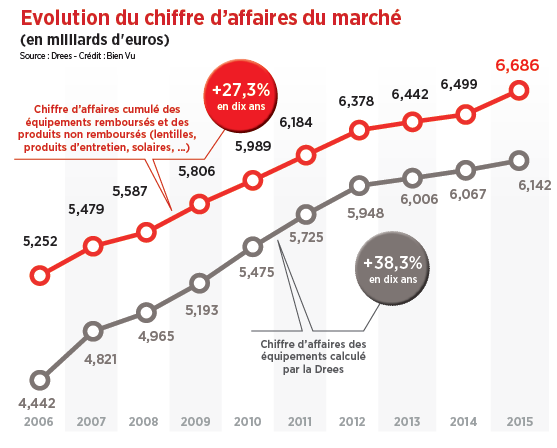

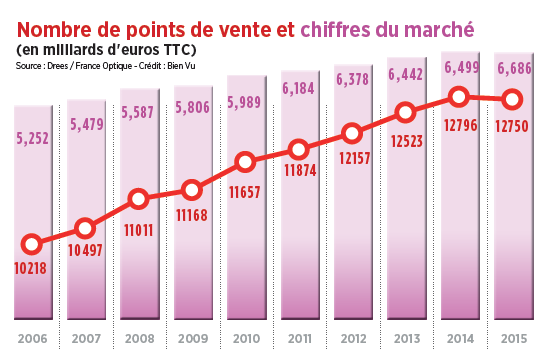

Chiffre d’affaires et nombre de points de vente

Avec un chiffre d’affaires global du marché français estimé à 6,686 milliards d’euros pour 12 750 magasins, le retour à la croissance amorcé en 2014 se confirme en 2015. Cette croissance globale du secteur laisse présager une nouvelle hausse du parc de magasins dans les années à venir, après avoir enregistré une légère baisse en 2015 (- 46 points de vente).

Commentaire graphique : La courbe grise donne l’évolution du chiffre d’affaires des équipements, calculé par la Drees*. Ces ventes représentent autour de 87% de l’activité d’un opticien en magasin. La courbe rouge complète ces données avec les ventes de produits non remboursés tels que les produits d’entretien, solaires, accessoires, la Drees intégrant depuis 2016 dans ses calculs les lentilles de contact. A noter qu’en 10 ans, le marché de l’optique français a augmenté de 30,5%.

*Données issues des comptes nationaux de la Santé. Les chiffres correspondent aux données provisoires de l’année 2014, aux données semi-définitives de l’année 2013 et aux données définitives des années 2006 à 2012.

Commentaire graphique : Avec une augmentation de 1,8% en 2015, la croissance du parc de magasins semble ralentir. En 10 ans, sa progression côtoie les 30%. Avec 12 750 magasins dans la France entière (métropole + DROM) et 2/3 des français qui portent des lunettes, il y a en moyenne 29 magasins pour 100 000 porteurs.

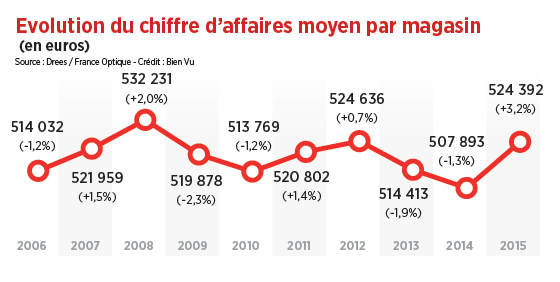

Commentaire graphique : Après avoir atteint en 2014 son niveau le plus bas depuis les années 2000, le CA moyen par magasin remonte en 2015 pour approcher les 525 K€ (+1% par rapport à 2014).

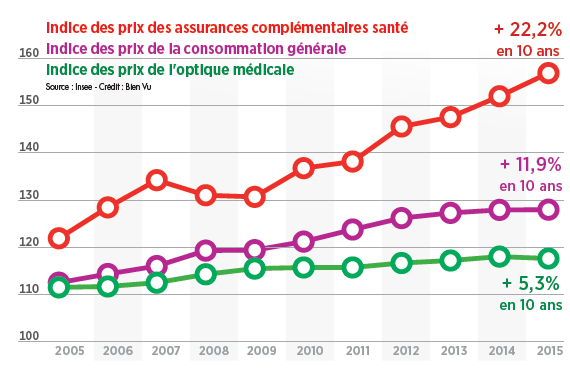

Commentaire graphique : Alors que l’indice des prix des complémentaires santé a explosé en 10 ans (+22,2%), les prix de l’optique ont crû de seulement 5,3% et ceux de la consommation générale de près de 12%. En effet, l’indice des prix de l’optique a accusé une baisse, tout en suivant une courbe de croissance relativement proche de celle de la consommation générale. Seule différence, l’indice des prix de la consommation a continué de croître en 2015, mais de manière infinitésimale (+0,04%). En revanche, l’indice des assurances complémentaires santé a augmenté de 3,2%, représentant 1,3 fois celui de l’optique.

Les succursales et les franchises affichent une augmentation de leur CA total de 4% par rapport à 2014. Une progression portée notamment par le groupe Alain Afflelou (2,6%) et l’enseigne Grand Optical qui réalise sa plus forte hausse de chiffre d’affaires avec +9,2% au global. De leur côté, les coopératives connaissent une légère baisse de leur part de marché et de leur parc de magasins. Enfin, les indépendants qui poursuivent leur progression enregistrent un chiffre d’affaires moyen par point de vente de 306 000€ et une augmentation du parc de magasins de 0,4 point.

Commentaire graphique : En 10 ans, les indépendants et les franchisés ont connu les plus fortes croissances, avec respectivement 35,5% et 59,6% de magasins supplémentaires. Depuis 2013, les coopératives stagnent tandis que les mutualistes continuent une progression lente mais relativement stable.

Contactologie : un marché en baisse

Le marché des lentilles, qui s’élève à 254 millions d’euros, enregistre une baisse de 3,2% de son chiffre d’affaires global. Une chute d’activité qui intervient suite à une progression de 3% en 2014, soit un équivalent de 262 millions d’euros.

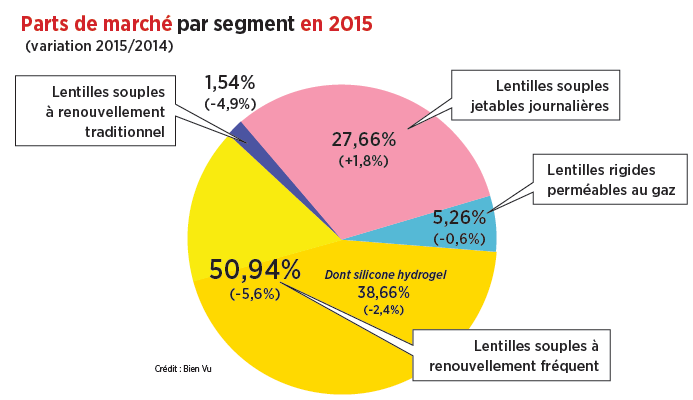

Commentaire graphique : Si les lentilles souples jetables journalières poursuivent leur croissance de 1,8%, ce sont les lentilles à renouvellement fréquent qui s’imposent, représentant la moitié des ventes totales.

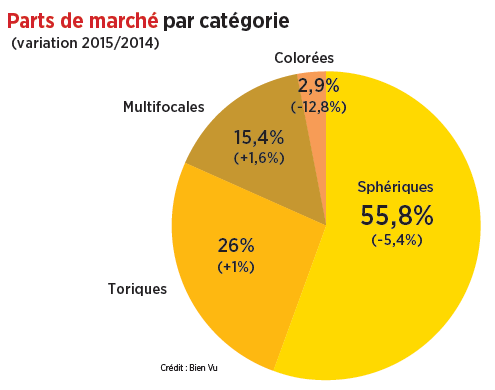

Commentaire graphique : Les lentilles sphériques restent les plus vendues avec 55,8% de parts de marché. Elles affichent une perte de 5,4% de leur chiffre d’affaires au profit des multifocales et des toriques, seules progressions par rapport à 2014. Les premières gagnent 1,6 point en parts de marché, avec une hausse fulgurante des multifocales jetables journalières (+32,1%), contre une progression de 1 point du côté des toriques.

Le modèle économique des magasins s’améliore

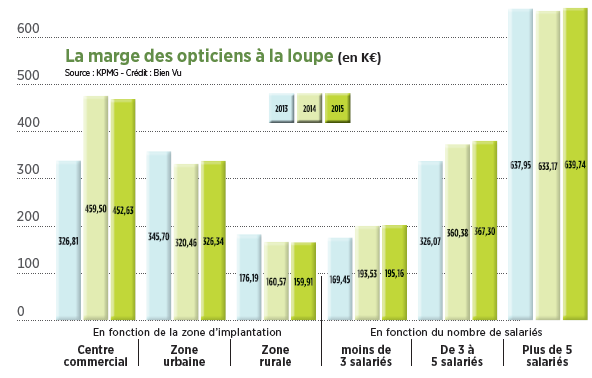

Après des années de crise et de résultats dégradés, la situation semble s’améliorer avec une légère reprise de 1,5%. D’une part, la marge annuelle, véritable baromètre de l’activité en magasin, affiche une progression de 0,8% sur l’année 2015, soit un montant de 323 050€, profitant notamment de l’optimisation de la gestion des stocks et des achats. D’autre part, le taux de résultat, reflet de la santé financière des professionnels, se situe à 7,6%, enregistrant une augmentation de 1,5% par rapport à l’année précédente.

Par ailleurs, la gestion optimisée des charges contribue à une amélioration de ces bilans. Ainsi, les charges externes en légère baisse ne continuent à grimper qu’en zone rurale alors que les frais de personnel ont diminué de 1% en 2 ans. De son côté, l’assise financière des points de vente reste plutôt bonne. Cependant, l’effort d’optimisation des charges de fonctionnement semble atteindre ses limites et interroge sur les sources de profit à venir, dans un marché de plus en plus encadré.

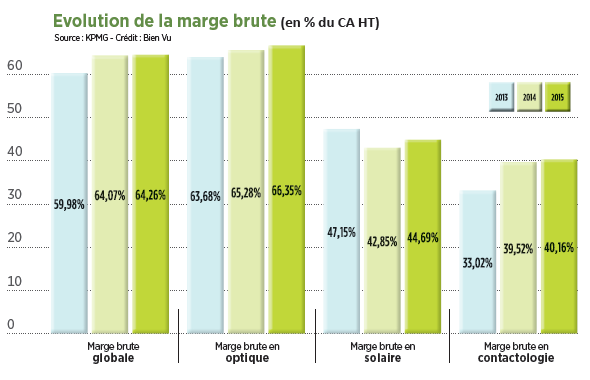

Commentaire graphique : La marge brute commerciale correspond au chiffre d’affaires HT diminué des achats de marchandises, variations de stock et ristournes commerciales. Le taux de marge brute, essentiellement présente dans l’optique médicale, enregistre une hausse modérée de 0,29% pour 2015.

Commentaire graphique : La marge opticien correspond à la marge brute sous déduction des frais de publicité, redevances de réseaux et cotisations d’enseignes. Si elle est en hausse de 0,8% au global, les écarts sont importants entre types de magasins : la marge d’un point de vente de moins de 3 personnes représente 30% de celle d’un magasin de plus de 5 employés. Même chose pour celle d’un magasin en zone rurale qui vaut 49% de celle d’un point de vente en centre-ville.

Le parc de magasins se renouvelle

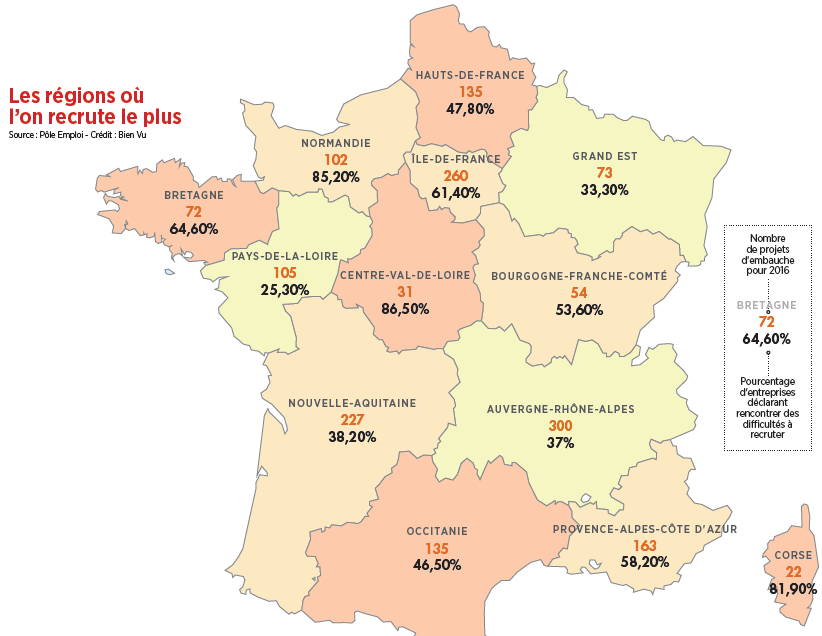

L’âge moyen de la profession a baissé de 5 mois en 2 ans, signe d’un rajeunissement accéléré. En se basant sur le nombre de propriétaires de plus de 60 ans, Bien Vu estime à 2 316 le parc de points de vente à reprendre dans les 5 ans, contre un volume de 2 237 pour 2014. C’est 3,5% de plus par rapport à l’an dernier et 15,8% par rapport à 2012.

Ainsi, plusieurs régions voient leur population de professionnels proche de la retraite augmenter fortement. La région PACA concentre à elle seule 12,3% des opticiens propriétaires de plus de 60 ans tandis que le nombre de propriétaires de plus de 60 ans a augmenté de 5,5% en un an en Ile-de-France. A l’inverse, la Bretagne est la région où les départs en retraite sont les moins nombreux.

Côté emploi, le nombre d’opticiens au chômage a augmenté entre 2015 et 2016. Pourtant, la hausse enregistrée de 7,2% est la plus faible depuis 4 ans. Par ailleurs, le marché de l’emploi apparaît de plus en plus contrasté en fonction des régions. Selon l’enquête BMO (Besoin de main-d’oeuvre), les perspectives d’embauche pour 2016 progressent très légèrement par rapport à celles de 2015 (+0,3%) alors que la hausse était de près de 5% l’année précédente. Hormis la montée des perspectives de recrutement en Auvergne-Rhône-Alpes et Nouvelle-Aquitaine, les régions où les projets d’embauches sont les plus nombreux restent inchangées par rapport à 2015.

Une stabilisation des ventes e-optiques

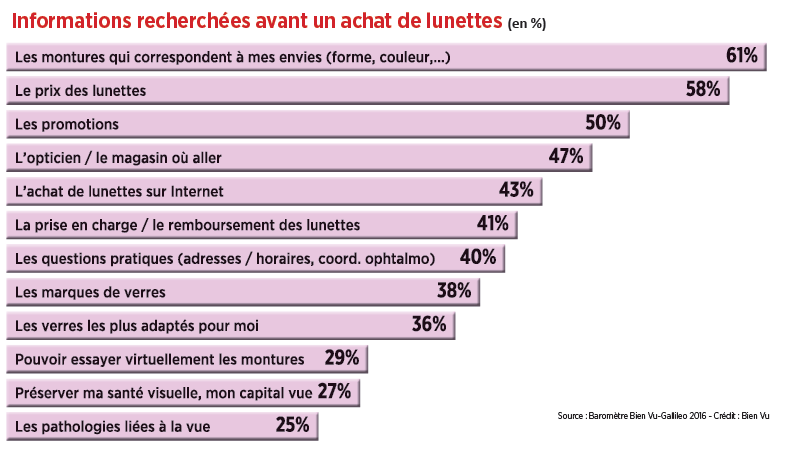

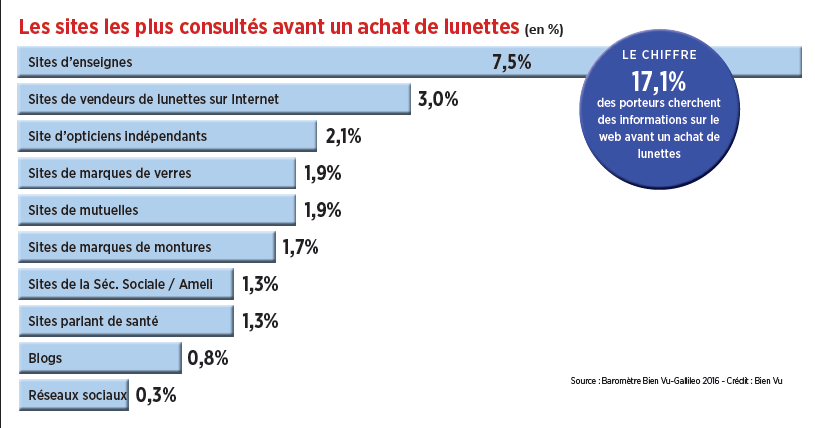

Commentaire graphique : Les achats en ligne de lunettes de vue ne progressent plus en 2016 et du côté des lentilles, les ventes semblent atteindre un palier. Les porteurs utilisent davantage Internet comme un média d’information plus que d’approvisionnement. Pour preuve : selon le baromètre, 9% des porteurs de lentilles déclarent aller sur le web simplement pour s’informer. L’année précédente, ils étaient 0% à le faire sans intention d’achat.

Commentaire graphique : Sans surprise, ce sont les montures et le prix qui arrivent en tête des requêtes d’informations sur le net. Selon les résultats recoupés par la récente enquête de Médiamétrie sur les utilisateurs de mobiles, 53% des mobinautes ont utilisé en 2016 leur Smartphone en magasin, dont 23% pour comparer les prix, 20% pour prendre un produit en photo et le partager.

Commentaire graphique : Les porteurs privilégient encore les sites d’enseigne pour s’informer : ils sont 17,1% à chercher des informations sur le web avant un achat de lunettes. Par ailleurs, 7,5% s’y rendent avant achat et 6,9% visitent le site du magasin où ils achèteront leur équipement. A noter également : près de 3,2% des porteurs vont sur les sites de mutuelles ou de la Sécurité sociale pour se renseigner sur les remboursements.

L’audio : un secteur en pleine croissance

Avec une croissance de 6,6% en 10 ans, le marché de l’audioprothèse représente près d’un milliard d’euros, dont seulement 134 millions pris en charge par l’Assurance maladie obligatoire (AMO), selon un rapport de la Drees. Cette dépense est principalement due au montant des appareils achetés, des réparations et entretien. Ainsi, ce sont près de 630 000 audioprothèses qui ont été vendues en 2015, représentant un coût moyen de 1 500€ par appareil. Du côté du renouvellement, la prise en charge reste longue puisqu’elle se situe en moyenne autour de 5 ans et 5 mois. On remarque également qu’après 60 ans, le prix moyen d’achat des appareils auditifs baisse, ce qui peut s’expliquer par des difficultés d’accès aux soins.

Sur le marché de l’audio, les chaînes d’optique traditionnelles valorisent la qualité de service et l’expertise en marketing pour se démarquer de la concurrence. Un bon moyen de dédramatiser l’achat auditif et élargir la clientèle à l’image de Luz et son offre I-lobe très design ou Audio 2000 et son boîtier d’équipement sur mesure.

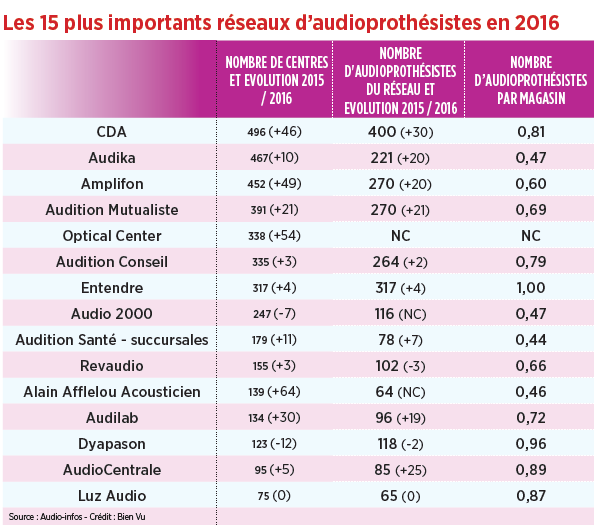

Commentaire tableau : Avec un total de 1 239 centres audio en France métropolitaine, les chaînes d’optique représentent en tout 26,4% du parc français. C’est presque 1 point de plus que l’année dernière (25,7%) et le signe de leur montée en puissance. 5 “opticiens” figurent dans le Top 15 : Luz et son approche très marketing, Alain Afflelou Acousticien qui vise les 200 centres fin 2016, Audition Mutualiste qui capitalise sur sa marque MDD (Elya), Optical Center dont le parc devrait atteindre 400 centres fin 2016 et Audio 2000 qui a recentré son offre autour du slogan “L’Expertise auditive”. Ils ont néanmoins encore du mal à fidéliser les audioprothésistes dans leurs magasins. Peu nombreux, ils sont très courtisés : 20,9% des audioprothésistes seulement exercent dans les chaînes d’optique, selon les données communiquées par les enseignes.

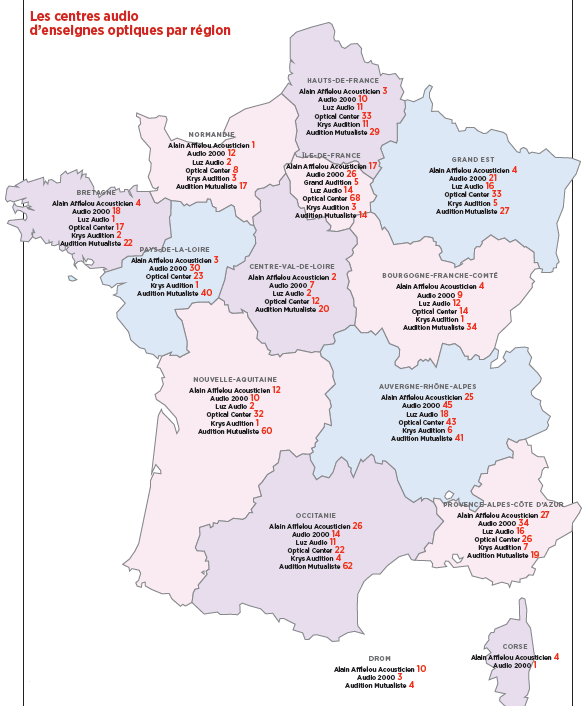

Commentaire graphique : A l’exception de Grand Audition dont la stratégie vise clairement l’Ile-de-France, les enseignes d’optique déploient leurs centres audio sur l’ensemble du territoire. Les fortes implantations en PACA ou en Occitanie s’expliquent par l’importante densité d’audioprothésistes (plus de 6 pour 100 000 habitants, contre 4,9 en moyenne nationale).

![[Vite Vu] Cyclone à La Réunion, nouvelle tech contre la myopie, implanter une dent dans l'oeil pour voir...](https://www.acuite.fr/sites/acuite.fr/files/styles/home_slider_video/public/articles/vite_vu_07.png?itok=RBTMuNp1)

![[Vite Vu] Marché optique 2024, chômage des opticiens, Nuance Audio en vente, traitement pour DMLA...](https://www.acuite.fr/sites/acuite.fr/files/styles/home_slider_video/public/articles/marche_optique_lunetterie_2024.png?itok=aF8FcDlH)