Marché de l'optique 2004

Un marché en progression de 3,5% en 2004

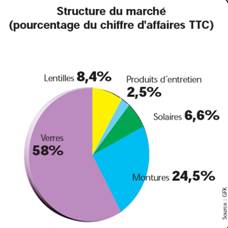

En 2004, selon les informations de GFK, le chiffre d’affaires du marché de l’optique a progressé de 3,5% soit un marché global de 3,53 milliards d’euros TTC, et de 3,88 milliards d’euros en tenant compte des Dom Tom, de la Corse et des ventes d’accessoires.

L’audit du marché de l’optique réalisé par GFK ne prend pas en compte plusieurs données. Les magasins situés en Corse et dans les Dom-Tom ne sont pas comptabilisés, tout comme les ventes d’accessoires (jumelles, thermomètres et autres). En regroupant ces données, Bien Vu estime que le chiffre d’affaires du secteur de l’optique serait supérieur de 10%, soit 3,88 milliards d’euros TTC.

Le segment verre progresse

Le segment du verre affiche une belle progression de 3,8% en valeur, en volume la hausse est de 3,1%. En 2004, le marché du verre a dépassé les deux milliards d’euros. Cette performance fait suite à la belle progression de 5,6% en valeur en 2003.

Les verres unifocaux (72% des ventes en volume) progressent de + 2,7% en valeur. M ais ce sont les verres progressifs qui enregistrent la meilleure performance : + 5,8%. Ils représentent maintenant plus de la moitié de la valeur des verres vendus. Plus de trois millions de presbytes se sont équipés de verres progressifs en 2004. Les bi-trifocaux chutent de plus de 8% en 2004.

Les solaires en léger recul

En 2004, les ventes de lunettes de soleil ont reculé de 1,7% en valeur et de 2,9% en volume. Les solaires d’entrée de gamme ont marqué le pas alors que les griffes tirent leur épingle du jeu. Rappelons que 2004 (+ 9,4% en valeur) fait suite à 2003, une année faste en raison d’un ensoleillement exceptionnel.

La contactologie en hausse de 7,2%

Les lentilles de contact représentent 8,4% du marché. Elles progressent de 7,2% en 2004 pour atteindre 295 millions d’euros. L’offre de plus en plus large des lentilles jetables permet de développer les ventes. Les journalières progressent de 16,9% en valeur et attirent sans doute les porteurs de lunettes à la recherche de confort d’utilisation et d’une plus grande liberté. Les mensuelles toriques, siliconehydrogels et progressives créent de la valeur et séduisent les consommateurs privilégiant santé et technologie. A l’inverse, les lentilles cosmétiques ne progressent plus.

En ce qui concerne les produits d’entretien, seules les solutions multifonctions se soustraient à la baisse générale en progressant de 4,1%. Elles représentent 56% du CA des produits.

LA CROISSANCE DU MARCHE

L’évolution du marché

Le tableau 1 indique l’évolution du chiffre d’affaires total du marché depuis 1997. Un chiffre d’affaires issu du panel de GFK et retravaillé selon les estimations Bien Vu afin d’intégrer les Dom-Tom, la Corse et les ventes d’accessoires. Depuis 1997, le marché a progressé d’environ 36%, avec deux années fastes : 2001 et 2003 où la croissance a pratiquement atteint 7% en 2001 et a dépassé 5% en 2003.

Pourtant, le nombre de magasins sur cette même période a augmenté de 27%.

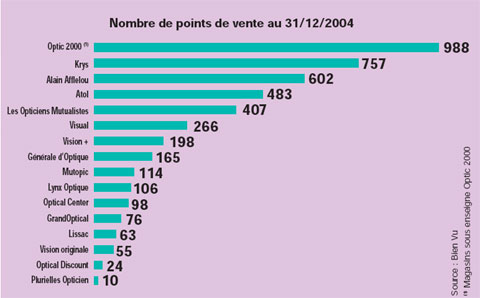

Le nombre de points de vente

Depuis 1996, environ 1 500 nouveaux points de vente ont vu le jour ce qui équivaut à une augmentation de 21%. La première conséquence est une concurrence accrue : beaucoup de zones commerciales ou rues commerçantes comptent un opticien tous les cent mètres. Il est, par conséquent, de plus en plus vital pour le magasin de se différencier de ses concurrents. L’année 2004 est peut-être le prélude à une période de stagnation (solde positif de seulement + 60 magasins dans l’année). Ces 60 nouveaux points de vente représentent à peine une croissance de 1%, en parallèle, le marché a évolué de manière plus significative : +3,5% en 2004 par rapport à 2003.

LE MARCHE DE LA CONTACTOLOGIE

Forte progression en volume et recul des prix

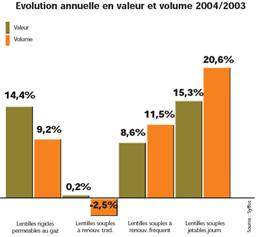

Les statistiques* du marché de la contactologie, communiquées par le Syndicat des fabricants et fournisseurs d’optique de contact (Syffoc), indiquent une forte croissance en 2004 : + 6,4% pour les produits et les lentilles, qui progressent à elles seules de + 9,4%.

Baisse du prix des lentilles en 2004

Le nombre de lentilles vendues a très fortement progressé en 2004. Toutes lentilles confondues, la hausse est de 17,9% en volume. Cette progression est supérieure à celle en valeur : + 9,4%. Ce phénomène, une meilleure progression en volume qu’en valeur se traduit par une baisse du prix moyen des lentilles. Le développement des lentilles jetables à moindre coût accentue ce recul des prix (citons comme exemple, la lentille jetable à 1 € chez Alain Afflelou suivi par d’autres enseignes).

Concernant les lentilles souples à renouvellement fréquent, les laboratoires ont, dans l’ensemble, également baissé leurs tarifs. Une diminution qui sera répercutée par les opticiens jusqu’aux porteurs. Une tendance générale qui incite à promouvoir les lentilles de contact, en vue d’attirer de nouveaux clients.

PANORAMA DE LA DISTRIBUTION DANS L’OPTIQUE

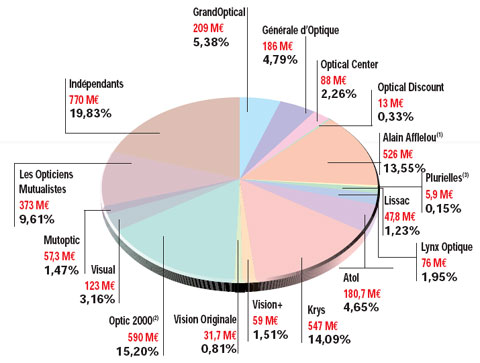

Les parts de marché des distributeurs

Ces parts de marché sont calculées selon les chiffres d’affaires déclarés par les enseignes, opticiens mutualistes, franchises, succursalistes et groupements coopératifs au 31 décembre 2004. Le marché de l’optique est estimé à hauteur de 3,53 milliards d’euros par l’institut Gfk. Cependant, dans son audit, Gfk ne prend pas en compte les magasins situés dans les Dom-Tom et la Corse ainsi que les ventes d’appareils tels que les thermomètres, jumelles et autres accessoires (cordons et chaînettes, nettoyants verres, etc.). Selon les calculs de Bien Vu, ces éléments pris en compte font augmenter le marché d’environ 10% et le situe vraisemblablement à hauteur de 3,88 milliards d’euros.

La part de marché des opticiens indépendants*, est difficile à estimer. Elle est calculée par soustraction : les CA annoncés des différents distributeurs sont soustraits au CA global du marché. Le résultat donne une idée de ce que réalisent les opticiens indépendants. Leur part de marché se situe vraisemblablement entre 18 et 25%. Les 19,84% annoncés ici, sont une estimation.

Source : Bien Vu (basé sur les chiffres d’affaires déclaratifs des enseignes)

(1) Estimation du 01/01/2004 au 31/12/2004

(2) Chiffres non communiqués par Optic 2000, estimation Bien Vu des magasins sous enseignes (hors Gadol)

(3) Les magasins Plurielles ont ouvert en 2004 et certains n’ont que peu contribué au CA total de l’enseigne

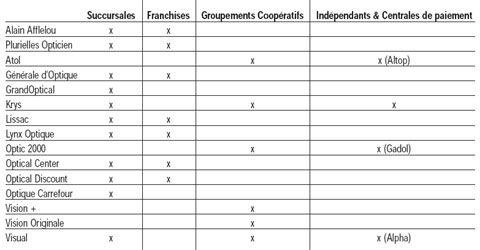

Le regroupement d’enseignes

Beaucoup d’enseignes ont choisi d’axer leur développement sur la croissance externe (rachat d’autres enseignes afin de gagner des parts de marché). Ainsi, plusieurs rapprochements ont vu le jour : Optic 2000 et Lissac, Alain Afflelou et l’Optique Carrefour, la Guilde des lunetiers et Lynx Optique.

Aujourd’hui, ces groupes constituent les acteurs majeurs du secteur. Voici un récapitulatif des forces en présence et de leurs parts de marché :

- Alain Afflelou + Plurielles Opticiens = 13,69%

- Guilde des Lunetiers : Krys, Vision +, Vision Originale, Lynx Optique = 18,35%

- Optic 2000 + Lissac Opticien = 16,42%

- Hal Investment est actionnaire majoritaire du groupe GrandVision qui possède les enseignes : GrandOptical, Générale d’Optique, Club Optic Leader, Solaris + Visual = 13,33% (hors Club Optic Leader et Solaris)

Source : Bien Vu

En France, un magasin sur deux appartient à un opticien indépendant ou affilié à une centrale d’achats. Leur nombre est obtenu par soustraction : 8 758 magasins - 4 412 points de vente sous enseigne ou mutuelle = 4 346 magasins indépendants. Ils représenteraient environ 49,6% du nombre total de magasins. Ce serait la première fois dans le secteur de l’optique que le nombre d’indépendants descendrait en dessous de 50% de l’effectif total des magasins.

Le chiffre d’affaires moyen d’un opticien indépendant se situe aux alentours de 160 à 200 000 € TTC. Encore une fois, rappelons qu’il s’agit d’estimations. En 2004, le chiffre d’affaires moyen d’un point de vente (tout type de distribution confondu) est de 412 000 € TTC.

L’évolution du nombre de magasins par circuit de distribution démontre que les indépendants ont moins de magasins en 2004 qu’en 1996. Leur effectif a chuté à 4 346 points de vente soit 49,6% des magasins français. Durant la même période, les coopératives ont pratiquement doublé leurs effectifs. Les magasins mutualistes n’ont que peu évolué, une progression de 72 points de vente en huit ans.

Source : Bien Vu

![[Vidéo] Télémédecine : la Fédération nationale des opticiens de France (Fnof) se positionne](https://www.acuite.fr/sites/acuite.fr/files/styles/home_slider_video/public/articles/fnof_telemedecine.png?itok=NreqjK42)